このまま行けば日本の財政破綻は避けられない

「MMT理論」「自国通貨持つ国は安心」は大間違い

小幡 績 : 慶應義塾大学大学院准教授

2021年11月27日

「財政破綻は日本では起きない」という主張は、完全に誤りであることを説明しよう。

☞ 10月16日配信のコラム「『このままでは国家財政破綻』論は1%だけ間違いだ」

財務省の現役事務次官である矢野康治氏が、「このままでは国家財政は破綻する」という論文を月刊誌『文藝春秋』の11月号に寄稿し、永田町は上へ下への大騒ぎ!ネット論壇は、ここぞとばかりに財務省の財政至上主義を批判している。

一方、日本の財政状況を懸念する人々からは、財政の危機的状況を危惧した当然の主張であると受け止められている。

経済同友会の桜田謙悟代表幹事などは「書いてあることは事実だ。100%賛成する」と記者会見で述べている。

矢野氏の論文は、主張というよりは事実であり、そのとおりだと思うが、実は99%しか正しくない。

では「間違っている1%」とは何か。「このままでは破綻する」のではなく、日本財政は「必ず破綻する」のである。

第1に、日本政府は戦後、財政が悪化する中で一度も借金を減らしたことがない。

第2に、現在の低金利時においてすら、赤字が急激に膨らみ続けているのである。

金利が上昇したら、借金の増加スピードは増すだろう。

第3に、今後、借金返済の条件は悪くなる一方である。

第4に「経済成長が先だ」というが、たとえ画期的な成長が実現したとしても、国家財政の収入が1.5倍になるには、制度的に増税を実施しなければ無理である。

第5に「高い経済成長が実現すれば、GDP(国内総生産)と政府負債の比率がGDPの大幅上昇によって下がる」という主張は、実際には実現しない。

第6に、今後、財政支出の内訳を見れば一目瞭然のように、増える要因ばかりである。

典型的なのは、高齢化による年金支出である。実は上記の1から6の要素は、矢野論文でも示されている。

矢野氏と私の実質的な違いは、第7の理由、財政破綻が実現してしまうかどうかの致命的な点についてである。

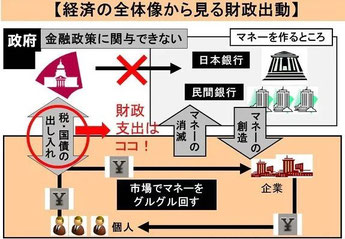

今回は、「日銀が国債を買えば大丈夫だ」「国全体のバランスシートは問題ない」について

* 「国全体では貯蓄があるから大丈夫」は大間違い

まず「日本全体では対外債権があり、国全体では貯蓄があるから、日本が破綻することは絶対にない」というのは、単純な誤りだ。なぜなら、国全体でお金があっても、政府が倒産するからである。

これは、企業の例を考えてみれば、すぐにわかる。

「日本全体で金余りだ」「銀行は貸す先がない」、と言われていても、資金繰り倒産する企業は必ずある。

それは、金が余っていても、その企業には貸さないからだ。なぜ、貸さないかといえば、返ってくる見込みがないからである。

借金を積み上げ、一度も借金を減らしたことのない政府、そして、毎年の赤字額は年々増えていく。

毎年新しく借り入れる額が増えていく政府。貸しても返ってこない、と考えるのが普通で、誰も貸さなくなるだろう。

つまり、政府が借金をしたいと、新しく国債を発行しても、それを買う人がいなくなるのである。

銀行も投資家も金はあるが、買わないのである。

それは、地方政府と違って、日本政府には日本銀行がついており、日本銀行が買うから問題ない、ということらしい。

これこそ誤りだ。「日銀が国債を買い続けるから問題ない」という議論は、100%間違っているのである。

なぜなら、日銀が国債を買い続けることは、現実にはできないからである。

* なぜ日銀が国債を買い続けることは難しいのか?

また「自国通貨建ての国は、理論的に絶対財政破綻しない」という議論は、元日銀の著名エコノミストですら書いているが、それは、机上の理屈であり、現実には実現不可能なシナリオである。

それは、日本銀行が国債を引き受け続けるとインフレになるからではない。

その場合は、インフレまで時間稼ぎができるが、インフレになる前に、即時に財政破綻してしまうからである。

日本銀行は、すでに発行されている国債を、市場で買うことはできる。

だから、理論的には、日本国内に存在するすべての国債を買い尽くすことはできる。

しかし、財政破綻回避のために買う必要があるのは、既存の国債ではない。新発債、つまり、日本政府が借金をするために新たに発行する国債である。そして、これを日本銀行が直接買うこと、直接引き受けは、法律で禁止されている。

だからできない。

これを回避する方法は2つである。

1つは、民間金融機関に買わせて、それを日本銀行が市場で買うことである。これは、現在すでに行われている。

民間主体から見れば、いわゆる「日銀トレード」で、日銀が確実に買ってくれるから、政府から新規に発行された国債を引き受け、それに利ざやを乗せて、日銀に売りつけるのである。

この結果、日本国債のほぼ半分は日銀が保有することになってしまった。

問題は、これがいつまで継続できるか、ということである。

日銀は、継続性、持続性が危ういとみて、イールドカーブコントロールという前代未聞の、中央銀行としてはもっともやりたくない金融政策手段に踏み切り、国債の買い入れ量を減少させることに成功した。

逆に言えば、これ以上買うことの困難は現実に始まっており、無限に市場経由で、日銀に引き受けさせることはできないのである。それでも、政府が国債を発行し続けたらどうなるか。

民間金融機関は、これを引き受けるのを躊躇し、少なくとも一時的には中止するだろう。

このとき、政府がどうするかが問題である。政府の道は2つである。

1つは、危機をようやく認識し、国債発行を減らすことを決意し、遅まきながら財政再建に取り組む、という道である。

しかし、これまでの政府の財政再建の取り組みからして、この道はとらない可能性が高い。

そうなると、もう1つの道しかなく、日銀に直接引き受けをさせるように、法律改正をすることになる。

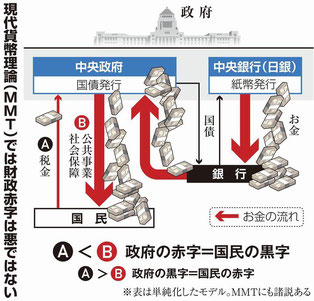

理論的に日本では財政破綻は起きないと主張している人々は、この手段があるから、自国通貨建ての国債を発行している限り、財政破綻しないと言っているのである。

* 直接引き受けの話が出れば「日本は秒殺」される

残念ながら、この手段は現実には不可能である。

なぜなら「中央銀行に国債を直接引き受けさせる」という法律を成立させれば、いや国会に提出されたら、いや、それを政府が自ら検討している、と報じられた時点で、政府財政よりも先に、日本が破綻するからである。

日銀、国債直接引き受けへ、という報道が出た瞬間、世界中のトレーダーが日本売りを仕掛け、世界中の投資家もそれに追随して投げ売りをする。

まず、円が大暴落し、その結果、円建ての国債も投げ売りされ、円建ての日本株も投げ売られる。

混乱が収まった後には、株だけは少し買い戻されるだろうが、当初は大暴落する。

つまり、為替主導の、円安、債券安、株安のトリプル安であり、生易しいトリプル安ではなく、1998年の金融危機ですら比較にならないぐらいの大暴落である。

1997年から1998年の1年間で、1ドル=112円から147円まで暴落したが、「日銀直接引き受け報道」が出て、政府が放置すれば、その時のドル円が110円程度であれば、1週間以内に150円を割る大暴落となり、状況によっては、200円を突破する可能性もある。ただし、これも現実には起きない。なぜなら、日銀国債直接引き受け報道が出れば、直ちに為替取引も債券取引も株式取引もまったく成り立たなくなり、金融市場は全面取引停止に追い込まれるからだ。

メディアも政治家も、やっと大騒ぎを始め、日銀の直接引き受け報道を政府は否定することになるからだ。

しかし、否定しても、いったん火のついた疑念は燃え盛り、取引は再開できないか、再開すれば、さらなる暴落となる。

よって、これを収めるには、日銀直接引き受けなど絶対にありえない、という政府の強力で具体的な行動が必要となる。

実質的で実効的でかつ大規模な財政再建策とその強い意志を示さざるを得ないだろう。

こうなって初めて、暴落は止まる。

つまり、禁じ手といわれている、日銀の直接引き受けは、タブーを犯せば理論的には可能だ。

だが現実にはタブーを犯した政府と中央銀行は国際金融市場に打ちのめされるため、結局、禁じ手はやはり禁じ手のままとなる。「自国通貨建ての政府債務なら、いくらでも借金できる」というのは幻想で、為替取引が国際的に行われている限り、それは、自国通貨建てであろうとも、金融市場から攻撃を受ける。

そして、為替の暴落を許容しても、結局国債が暴落してしまい、借金はできなくなり、すべてを日銀に依存することになる、同時に、株式も短期的には大暴落となるから、政治的に持ちようがなく、政権は株式市場により転覆されるだろう。

その結果、その政権あるいは次の政権は、財政再建をせざるを得ず、日銀引き受けは結局実現することはない。

日銀直接引き受けがあり得ない、となれば「財政破綻はしない」という論者の議論はほぼすべて破綻する。

だから、これ以上議論することもないが、この際、すべての点において彼らを打ちのめしておこう。

まず、政府と日銀を一体で考える、連結政府という議論は、前述したように無意味だ。

連結政府という考えで借金しようとすれば、即金融市場暴落だから、一体で考えることは、打ち出の小槌どころか、反対に地獄への道である。

その次に、借金という負債と対になる資産も考えろというバランスシート議論も無意味だ。

日本は負債も多いが資産も多いので大丈夫というのは、現実的には、まったく間違いである。

政府が不足しているのは現金である。

キャッシュがなければ、国民にも配れないし、公共事業もできないし、国民の医療費の肩代わりもできない。

資産があっても現金がなければ、政府の資金調達には使えないので、現金資産あるいはすぐに現金化できる資産しか意味がない。

したがって、特別会計の剰余金は使えるが、それ以外はほとんど使えないのである。

GPIF(年金積立金管理運用独立行政法人)の厚生年金の積立金の運用資産の株式、債券などを売却すれば、確かに100兆円以上現金は入ってくる。

だが、たとえその資産が200兆円で売れたとしても、1000兆円を超える負債を相殺するには遠く及ばないし、もちろん、将来の年金支払い原資が不足するから、将来200兆円不足額が増えるだけのことである。

さらに、道路や森林などは問題外である。

買い手がいない。道路に価値があっても、買う人がいなければ売却はできない。

価値があっても価格がつかないというのは、金融市場でなくとも普通のことである。

高速道路だけでなくすべての道路に課金すれば、というような議論は意味がない。

なぜなら、消費税も政治的に上げられない政府が、すべての道路に課金するなどということを実行するはずはないからだ。

万が一、それをするとすれば、財政破綻後であろう。

こう追い詰められれば「財政破綻あり得ない派」の論者たちは、今度は「そもそも借金を返す必要などない。個人や企業と違って、国は返さなくていいんだ」と言うだろう。それならば、バランスシートで考えること自体に意味がない。

バランスシートで考えろという議論はそもそも無意味なのである。

前述した金融市場による財政破綻のプロセスで見たように、財政破綻が起こるかどうかは、政府がそのとき必要な現金を調達できるかどうかにかかっているのであって、バランスシートも借金残高も直接は関係ないのである。

しかし、現金化できる資産をすべて売りさばいても、せいぜい1年ちょっとで、2年も持たないだろう。

なぜなら、新しい国債が発行できなければ、借り換えもできない。

現在、日本政府は、毎年借り換えも含めて国債を170兆円以上新規発行しており、今後は200兆円を超えてくると思われるので、現金化できる資産をすべて売り払っても1年しか持たず、2年は無理なのである。

* 借金残高が大きいとどうなる?

では、借金残高の大きさはまったく関係ないのか? 500兆円でも1200兆円でも関係ないのか?

借金の大きさには、2つの大きな影響がある。

まず第1に、借金残高が大きいと「こいつ返せるのか、返す気あるのか」という疑念を持たれ、新たに貸してもらえなくなる。その意味では、GDP比で250%でも財政破綻しないのだから、300%でも400%でも大丈夫、60%程度で破綻したギリシャなどとは日本は根本的に違う、という議論は間違いだ。

つまり、日本がこれまで破綻しなかったのは、政府に金を貸してくれる人がいたからで、いまやそれが日銀しかいなくなりつつある、というのが問題であり、250%で破綻しないことは、今後破綻しないことを意味しない。

何より、日銀に半分を買わせないといけないという現実は、まもなく破綻することを示している。

第2に、破綻した後の再生の困難さに大きく影響する。日本にとってはこれが最大の問題だ。

ギリシャと違って「自国通貨建てで、国内で借金をしているから大丈夫だ」というのは、厳しい国際金融市場ではない、馴れ合いのそして政府の影響力のある金融機関それと中央銀行が保有しているから、破綻がすぐには起こりにくい、という意味では正しい。

だが、それは逆に言えば、市場が鈍感であり、鈍感な投資家が保有している(鈍感に振舞うことを強制されているとも言えるが)ことを示しているのであり、破綻危機が近づいても、金利が上昇しない(国債価格が下落しない)という市場の警告機能がマヒしていることを意味する。だから、日本政府の破綻は突然起こるのである。

そして、破綻後、政府の財政再建が非常に困難になる。国内の資金は使いつくしている。

個人の金融資産は銀行に預けられ、地域金融機関やあるいは半公的な金融機関、ゆうちょ銀行などに預けられている多くの部分は国債になっているから、返ってこない。

国民の金融資産の実質価値は激減してしまうのであり、国債の返済は先送り(リスケ)されていつかは返済されるとしても、長期にわたり、インフレ分は目減りするし、何より、すでに老後を迎えている多くの国民は貯金が今必要なのに使えなくなってしまう。

開き直って、財政破綻、デフォルトした場合、過去の借金は水に流してもらって再建するのが政府破綻の場合が多い(実質ベースで半分程度返済される、つまり半分は棒引き)。

* 国内保有が多いほど、破綻したら大変な事態に

この場合、海外投資家が保有していれば、破綻の負担は海外に転嫁できるが、国内保有の場合は、すべて国内で負担しなければならない。つまり、夜逃げすらできないのである。自分の処理はすべて自分でしなければならないのである。

これが、国債が国内保有だから大丈夫、という議論の最大のウソである。

むしろ、国内保有だからこそ、破綻したら本当に終わりであり、再起がほぼ不能になってしまうのである。

そして、その額が莫大であれば、1200兆円であれば、1200兆円の負担を国内で負うことになり、2000兆円になってから破綻すれば、そのときの日本国民が2000兆円負担することになるのである。

だから、政府の借金の大きさは致命的に重要なのであり、ほぼ国内から借金をしていることは、日本政府の財政破綻リスクにおいて、もっとも致命的なリスクなのである。

☞ MMT理論の誤り、インフレにならないことの誤り、これについては長くなったので、次回に!!

Copyright©Toyo Keizai Inc.All Rights Reserved.

※ メール・BLOG の転送厳禁です!! よろしくお願いします。

コメントをお書きください