歴史を見ればここからが本当のバブルになる

長期金利の上昇でふらつくアメリカの株価。3月6日はとりあえず上昇した(写真:Bloomberg)

りそなAMのエコノミスト・黒瀬浩一氏に聞く

大崎 明子 : 東洋経済 解説部コラムニスト

2021年03月08日

コロナ危機のさなかに上昇を続けてきた株式市場。バブルなのかバブルではないのか、意見が分かれている。今年に入って長期金利の上昇による市場の動揺も起きている。

りそなアセットマネジメントのチーフストラテジスト兼チーフエコノミストの黒瀬浩一氏は、「まだこれからバブルが成熟していく」とみる。

――2月末からの長期金利の上昇による相場の下落をどう見ますか。

景気回復を織り込んで長期金利が上昇し、金利敏感セクターから景気敏感セクターへのシフト、おおまかにいえば、グロース株からバリュー株へのシフトが起きている。

金融相場から業績相場への移行期にはいつも起きることなので、悲観することはない。ただ、今回はコロナ禍によって恩恵を受けるグロース銘柄は大きく上昇し、コロナ禍で打撃を受けたバリュー株は大きく下落したため、グロース株とバリュー株の比率を見ていると、もう少し調整に時間がかかる可能性がある。

――現在のアメリカ株を軸とした世界的な株高はバブルなのかそうでないのか、意見が分かれています。

パウエルFRB(連邦準備制度理事会)議長は「バブルかどうかは後になってみないとわからない」と言っている。

グリーンスパン元議長もそう言っていたわけで、これはFRBの共通認識といってよい。

株価については3つのシナリオがあるが、ワクチン接種が始まった今のアメリカの状況からすると、消費者心理が低迷したまま株価が崩れるという可能性は低いだろう。

ワクチンの普及で消費者心理が大きく回復し、消費が活発化するというシナリオが実現する可能性がある。

その原動力は積み上がった巨額の預金だ。3つめのシナリオとしてその中間も考えられる。

リーマンショックの時はアメリカの名目GDP(国内総生産)がショック前の水準に戻るのに3年かかって、株価は5年かかった。今回は株価が早く戻った。ではGDPはどうか。

パウエルFRB議長やIMF(国際通貨基金)のエコノミストは経済成長率が下方屈折する、潜在成長率が下がると言っている。

ところが、そうはならずにコロナ禍からの回復後もさらに伸びていくという可能性を市場は織り込み始めている。

*アフターコロナの夢物語が語られはじめた

私は株価については、むしろここからバブルが膨らむと思っている。

なぜかといえば、昨年からコロナ禍の中で多くの新しい言葉が市民権を得てきた。

例えば、オンライン診療やオンライン教育、情報銀行、データコンサルといったIT化に関連した言葉。あるいはESG(環境・社会・企業統治)やSDGs(持続可能な開発目標)に関連したグリーンリカバリー、脱炭素、グリーンプレミアムなどの言葉、さらに、資本主義・社会をめぐってもサステナブルとか公益とかが問題にされ始め、暗号資産、ジョブ型雇用などの新しいテーマが出てきている。

こういう、新しい言葉が次々に出て世の中が変革期にあるときには必ず儲かっている会社がある。

日本では悲観的な見方をする人も多いが、アメリカでは夢を持って新しい時代が来ると語っている人が多い。

そしてそういう雰囲気はバブルに結びつきやすくなる。

以前からあったIT関連の技術が、コロナ前は過激すぎてすぐには普及しないと思われていたが、コロナで一気にドアが開いた、だから経済は成長していくというのが強気派の見方だ。これを受けてNASDAQが先行して上昇してきた。

アメリカは中小企業経営者の景況感指数も強くて、設備投資意欲もある。

どうも、現在は将来へ向けた大チャンスだと思っているようだ。去年の11月、12月は好況期のピークぐらい高かった。

昨年の景気対策や給付金ですでに個人所得はコロナ前の水準を上回っているのに、また、アメリカは1人1400ドルの給付金を追加する。

なぜそこまでやるのかと考えると、国全体として需要が大きく伸びれば供給も増えるという発想があるのだろう。

アメリカも含めて世界中で供給力が弱っているので、まず、需要を押し上げれば、企業が供給力を増強する。

そうすると、欧州などよりも先に売り上げが回復するといった強気の発想だ。

*夢のストーリーにお金を流す仕組みができる

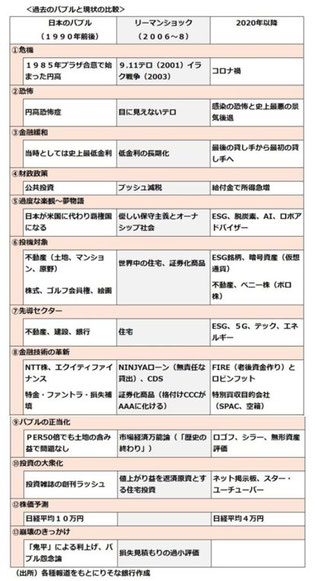

――過去のバブルとの比較を行った表は面白いですね。

バブルには長い歴史があり、チャールズ・キンドルバーガー、ジョン・ケネス・ガルブレイス、ハイマン・ミンスキーなどが研究成果を残している。

これらから過去のバブルと現在の状況とを比較してみた。

まず、①危機がおきて、②恐怖が高まり、政府や中央銀行が危機対応をやりすぎることで、バブルが発生するというのが、近年はパターン化している。

③金融政策と④財政政策を行うが、財政政策は相対的に機動性がなく、後には財政再建が課題となるため、金融緩和に過度な負担が掛かることが常態化している。

また、⑤の過度な楽観で夢物語が膨らみ、⑥投機対象ができる。⑦先導セクターがあるのも特徴だ。

現時点で⑤~⑦はまだ、始まったばかりだ。

⑧の金融の技術革新では、昨今のFIRE(早期リタイアへ向けた資金作り;Financial Independence, Retire Early)ブームやSPAC(特別買収目的会社;Special Purpose Acquisition Company)の空箱、投資アプリのロビンフットなどに行きすぎ感は出ているが、まだ、ゲームストップ株の仕手戦のように一時的に終わる程度と評価できる。

バブルになるとSPACで買われた会社が実体のないものだった、なんていうことになる。

――ESG、SDGsは欧州に始まって先進国の政府や中央銀行が旗を振っていますから、異様なブームになりつつあります。

後からESGバブルと名前が付くんじゃないかと思うほど、お金が流れている。

夢のストーリーが作られて、お金を流す仕組みができる、皆が買っていく、この流れができたらバブル。

――⑨のバブルの正当化も始まっていますか。

注視すべき兆候は出ている。

かつては政府債務の膨張に警告を発していたケネス・ロゴフや資産価格の上昇に警鐘を鳴らしていたロバート・シラーなどの大物経済学者が現在はバブルではない、といった発言をしている。

今後、こうした発言がふえてくるかどうか注目したほうがいい。

⑩投資の大衆化は、過度な楽観論があふれる中で株式投資で儲けた人を見ると、われもわれもと皆が参加していく。

最近、動画で相場動向を解説したり推奨銘柄を出すユーチューバーがスターのような扱いを受け始めた。

テレビのゴールデンタイムでも番組が出始めたが、まだ憂慮するほどのレベルではないと思う。

⑪の極端な株価予想もまだだ。「日経平均株価4万円」という予想が出てきたが少数派だ。

多くの人はコロナ禍からいったん回復した後の景気には弱気。

ちなみに、米国ではこうしたNYダウいくら、という形の極端な予想は出ない。

専門家個人が過去を背負う文化があるからだろう。

*バブル崩壊のきっかけは金融引き締め

――⑫のバブル崩壊ですが、やはり、金融引き締めがきっかけになるということですね。

株式相場は景気と金利の関係から、①金融相場、②業績相場、③逆金融相場、④逆業績相場と循環する。

崩壊はいずれも利上げを始めてしばらくしてから起きる。

③の逆金融相場だ。今は順当に行けば、金融相場から業績相場へ移行する段階だ。

伝説の投資家ジョン・テンプルトンの有名な格言に「強気相場は悲観の中に生まれ、懐疑の中に育ち、楽観の中で成熟し、幸福感の中で消えてゆく」というものがある。

これを、今回の相場に当てはめると、2020年3月のコロナ危機が強気相場の起点となり、懐疑の中で育ち、2020年11月のワクチン報道を受けて楽観の中で成熟に向かっている。

しかし、ワクチン開発に懐疑的な人もまだいるし、コロナ禍から脱出した後について多くの人が経済成長率の下方屈折を懸念している。まだ楽観というには遠い。

――楽観が広がっていくのはどの辺りからでしょうか。

ワクチンの普及が4~5月なので、その後、よい経済指標が出てくるころだろう。

アメリカ人は反ロックダウンデモを今でもやっているぐらいで、多くの人はもう自粛なんかしていられないという感じだと思う。バカンスの予約がもう伸びていて、メディアもバカンス特集をやっている。

日本人のように慎重ではなく、今から遊ぶ話をしている。

アフターコロナってこんなに明るいんだ、みたいな話になってくる。

その先の株価の上がり方は企業業績次第だろう。

アメリカと日本のコンセンサスは企業業績が40~50%増益で株価は10~15%程度上昇するイメージだ。

増益率と株価上昇率の差でPERが修正されて、割高感が解消する。今年中に4万円というのはいくら何でも早すぎると思うが。

*金融引き締めまではそうとう時間がかかる

――その先はどのくらい株高が続くんでしょうか。FRBが引き締めに転じるのはいつかということです。

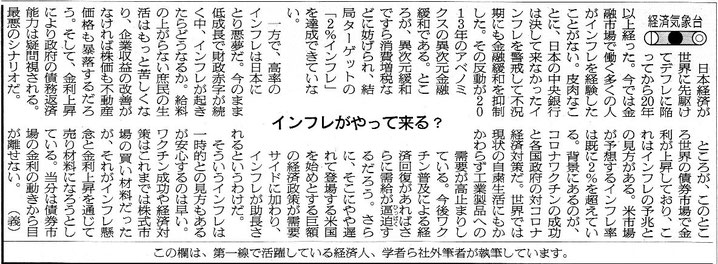

その意味で市場はインフレを恐れていますね。

今回、財務長官に就任したのが前FRB議長のイエレン氏だ。

アメリカの労働参加率は66%だったのがリーマンショックで63%に下がった。

これは100人中3人は職探し自体をやめてしまったということ。そこで、イエレン氏は金融緩和を続けてきた。

今回のコロナではこれが60%まで下がって、今、61.4%まで戻ってきた。

パウエル議長が今回雇用を最大化すると言っているのは、この数字を66%まで回復させるということ。

これは1000万人の雇用を作るということで、そう簡単には実現しない。

それに、インフレ率が2%超えてきても金融緩和は続けるといっており、市場参加者ががインフレを恐れているのとはまったく違う見方をしている。

新しい世界が来るとはいってもやはりモノのデフレは続くので、そもそもインフレ率はなかなか上がらないと思う。

そんな中 株価が上昇していけば、いずれはリーマンショック後のように、Fed(中央銀行)ビューとBIS(国際決済銀行)ビューのせめぎ合いが復活すると思う。

インフレにならないなら金融緩和を続けてもいいという見方と資産インフレ、すなわちバブルを潰すために引き締めに転じるべきという議論が再燃するだろう。

Copyright©Toyo Keizai Inc.All Rights Reserved.

コロナ禍の只中にある今、気分はどうしても塞ぎがちになってしまうもの。

そんな時こそ古人が残してくれた句や詞が、私たちに生きるヒントや力を与えてくれるのではないでしょうか。文学博士の鈴木秀子さんが、小林一茶の句を解説しつつ、人生における「幸せ」や「喜び」について考察しています。

* 平凡な幸せに気づくコツ ~ 小林一茶の句が教えること

痩蛙(やせがえる)まけるな一茶是(こ)れにあり

雀の子そこのけそこのけ御馬が通る

お馴染みの小林一茶の俳句です。

『文学博士の鈴木秀子さんが、一茶の俳句の現代的な意味を分かりやすい言葉で説き明かされています。

コロナ禍をどう乗り越えたらよいのかというヒントについても述べられています。

私たちは何事につけて完璧を求めがちです。

「100点でなくてはいけない、80点ではいけない」

というようなことをよく考えるわけですが、それがマイナスに働くと

「もっとお金がないといけない」

「もっと有名にならなくてはいけない」

「もっと賢くないといけない」

と自分を追い詰め、他人にもそれを要求してしまうことになりかねません。

そういう発想だけで生きていると、健康で普通の生活が送れることだけでも十分に幸せであるということに気づかないまま人生が終わってしまいます。

目出度さもちう位也(ちゅうくらいなり)おらが春

「中くらい」であることが、どれだけありがたいことなのか。

一茶のこの句はそのことを伝えて、なお余りあります。

「もっともっと」と上にばかり目を向けるのではなく、平凡な毎日、何気ない目の前の一瞬一瞬の出来事に心を留めて、そこにある小さな喜びを深く噛みしめ味わっていく。

これは気持ちさえあれば誰にでもすぐにできることです。

一茶もまた待ちに待った春がようやく来たという当たり前のことに大きな喜びを感じているのです。

※ メール・BLOG の転送厳禁です!! よろしくお願いします。

コメントをお書きください